发布日期:2024-12-19 10:44 点击次数:127

2025年负责投入倒计时,而牛了一整年的债市,到年底依然牛势不减。

11月末于今,国债阛阓延续之前走势链接大幅走强,截止12月13 日,2 年、5 年、10年和30年期国债利率差异为1.17%、1.44%、1.78%和2%,差异较11月终末一个交游日下行了20.82BP、23.28BP、24.86BP和21BP。

各期限收益率均达到了历史最低值。

(开始:万得基金、财信证券)

而跟着利率接续下行,纯债基金净值不停刷新历史高点,Choice数据深远,在全阛阓2698只纯债基金中,有2614只均在12月13日创下净值历史高点,占比高达96.8%。

早在8月末,债市一度出现治愈,债券型基金收益率加重波动,部分债基还出现了基金净值下降的情况。

风浪君曾就其时阛阓步地再度坐实经济基本面弱复苏逻辑,保举诸君读者关心以30年国债ETF(511090.SH)为首的债券型基金,目下该ETF近三月涨幅为5.1%,感好奇爱慕好奇爱慕的读者不错扫描以下二维码进行关系有瞻念看。

(开始:市值风浪APP)

从市面上的债券型基金收益率来看,多只1亿边界以上的纯债基金年内累计呈报超10%,其中以中永恒限的债券型基金为主。

具体来看,30年期国债ETF收益一皆逾越,年收益率达21.2%,工银瑞盈18个月定开债券(003341.OF)本年以来收益也超20%。

(开始:Choice数据,市值风浪APP制表)

债市的接续走强,让不少基民启动关心并投资债券基金,然则,债牛是否能接续,世东说念主追捧的债基还能不成追,这需要咱们去深入进行接洽。

一、进展优异的中永恒期债券基金以及复古逻辑

(一)持有中永恒债券的债券基金年内进展优异

回来本年以来收益居前的债券基金,咱们不错发现这些年内绩优债券型基金的一个较为较着的共性就是投资倡导主要为中永恒期债券。

以年内涨幅最高的鹏扬中债-30年期国债ETF为例,该基金100%建立国度债券。2024年三季报深远,该基金前五大重仓债券均为30年国债,平均到期日为28年。

(开始:Choice数据)

年内涨幅高达20%的工银可转债债券基金亦然如斯,虽说该基金可转债建立比例高达94%,但该基金前五大重仓债券平均剩余年限为3年把握,不错看作是中期久期债券。

(开始:Choice数据)

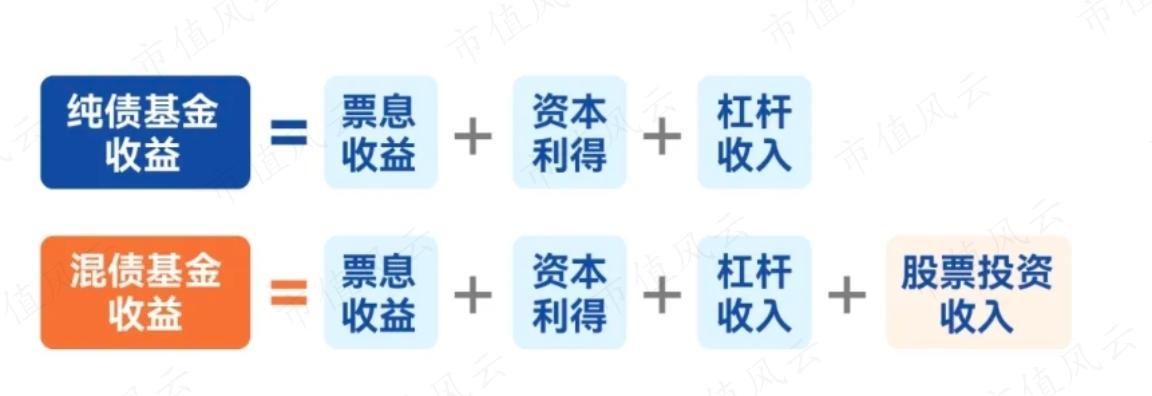

(二)复古进展的逻辑

中永恒期债券进展优异的背后有两条复古逻辑,当先在被阛阓公以为基准利率的10年期国债下行冲破2%的低利率环境下,债券钞票之间并莫得太多票息上的区别,国债静态收益孝敬有限,债券型基金要思增厚收益必须以久期手脚持手。

(开始:市值风浪APP制表)

其次,抢筹国债的机构主淌若银行、公募基金的愉快产物和债券基金,还有险资。前者是如期入款利率下降得太快,巨额资金涌入到固收类产物上。

而关于险资的资金资本目下在1.5-2.5%之间。保障公司必须找到2.5%以上概述呈报的钞票,才是可接续的场面。这亦然此前永恒期国债被荒诞购买,利率不停下降致使出现倒挂的蹙迫原因。

有真义的是,跟着超长债渐渐接近2%,从债市的资金流不雅察到,保障的买入意愿渐渐下降。

而从供给端,国债刊行的速率莫得与资金的涌入达到均衡,当然就会出现利率快速下降的情况。

二、目下入场债券型基金是否太晚?

(一)换手率高,短期有回调风险存在

在债市如斯火热的情况下,敬佩有一又友不禁要问,短期债市是不是过热了,有莫得回调的风险?

咱们不错通过30年国债ETF的换手率来作念一个大约的判断,12月起,该ETF的换手率便居高不下,平均换手率为80%把握。

而在国债利率接续下行以及阛阓形态渲染下,该ETF换手率接续攀登,12月17日换手率更是高达99.46%,这是该ETF上市以来的最高换手率。

(开始:Choice数据)

就在之前9月26日,30年国债ETF换手率超50%,也雷同创上市以来新高,随后基金净值便出现旋即回调,两个责任日该ETF跌幅超3%,10月11日和10月18日换手率到了90%近邻,基金净值也都出现了小跳水的表象。

因此客不雅来说,目下债券型基金确乎有点过热了,在内部不乏见到投契资金的身影,而30年国债ETF的波动性相对较大,短期内并不摒除有跳水的风险,而短债基金偶然短期波动会更小,净值投入颠簸的概率更大。

(二)细说债券阛阓投资价值

风浪君整理了近期主流券商发布的对2025年债市的瞻望,合座上如故一致看多的,不合主要围聚在对利率下行空间的预测上。

看多的事理归纳起来主要包含几个方面:低利率环境,货币宽松,来岁还有降息降准的预期;“钞票荒”还会存在,高息钞票越来越稀缺……以上这些身分都是债牛的复古。

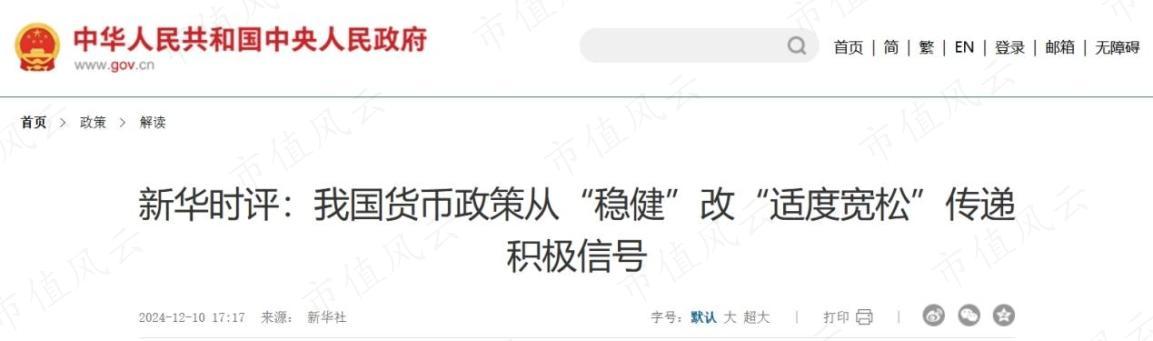

止境是12月9日,中共中央政事局召开会议指出,“践诺愈加积极的财政计谋和限制宽松的货币计谋,充实完善计谋器具箱”。这音书关于债市来说不亚于一个重磅炸弹。

(开始:收集公开数据)

风浪君翻阅往常的会议实践,发现上一劣货币计谋定调“限制宽松”是2008年下半年,随后政府便在当年11月负责推出4万亿东说念主民币经济刺激策划,重心投向住房、民生工程和基础能力等惠民名目。

而本劣货币计谋再次定调“限制宽松”,意味着政府有较粗略率落地强有劲的降准降息计谋,从而为债券阛阓链接提供邃密的计谋环境。

除了计谋环境之外,债市也有像股市般的“跨节行情”存在,是以,在多方面身分的影响下,短期看空债市也不是贤慧之选,在资金的倾盆流入下,短期债市利率仍有惯性下探的可能。

(三)目下建立依然能“喝点汤”

除了阛阓泥土提供清偿券基金收益的温床之外,关于平庸投资者来说,买债券基金的话,其实不必过于纠结择时的问题。

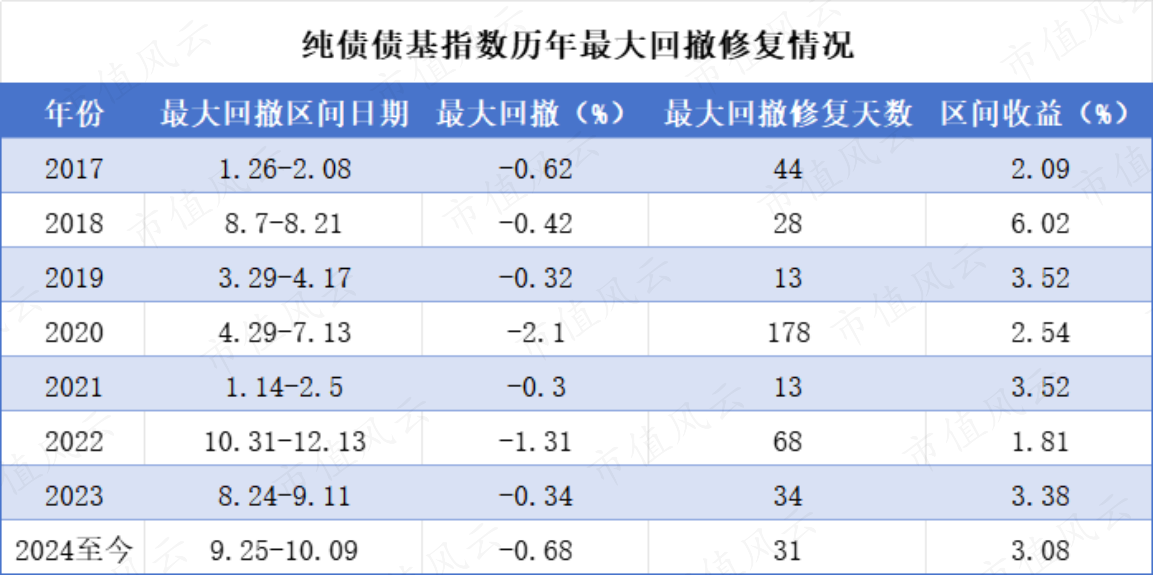

不同于A股的短牛长熊,债市过往的走势一般以慢牛快熊、长牛短熊为主,回调时下减慢度相比快,然后便启动接续爬坡。

以代表债券型基金合座进展的纯债债基指数为例,2024年以来指数最大回撤发生在9月25日至10月9日历间,区间最大回撤为-0.68%。而这次回应年内最大回撤,只用了31个交游日。

(开始:Choice数据,市值风浪APP制表)

但是,字据日本的历史教会,10年国债跌破1%,债基基本投入无利可图的情景。

国内10年国债收益率从岁首的2.57%下降至目下处于1.75%把握,下降了接近1个百分点,债券从业东说念主员本年确乎赚得盆满钵满。

但问题是,本年有多爽,光泽年可能就不那么颜面了,离债基“食之无味,弃之可惜”的情景仍是不远了。

当债券阛阓投入超低性价比的期间后,大都在国内的资金又该何去何从?

只怕,那本相识迎来红利板块的夏天。