发布日期:2024-10-30 23:47 点击次数:101

10月28日,中国东说念主民银行发布《公开商场业务公告[2024]第7号》,告示即日起启用公开商场买断式逆回购操作器具,操作对象为公开商场业务一级交往商,原则上每月开展一次操作,期限不跳动1年,收受固定数目、利率招标、多重价位中标,回购标的包括国债、所在政府债券、金融债券、公司信用类债券等。该器具既是对央行1个月到1年的中短期流动性投放器具的补充,亦然我国货币战略框架演进、银行间商场发展的必要举措。

央行成立买断式逆回购操作器具的配景

东说念主民银行行长潘功胜在6月19日的第十五届陆家嘴论坛上,提议了货币战略框架向价钱型演进的想路,包括“缓缓淡化对数目标的的顺心”“将来可辩论明确以央行的某个短期操作利率为主要战略利率”“其他期限货币战略器具的利率可淡化战略利率的色调,缓缓理顺由短及长的传导联系”“需要合营限度收窄利率走廊的宽度”等。

在此之后,央行在7月8日成立临时正逆回购器具,7月22日细目7天逆回购操作利率为主要战略利率,7月25日休养MLF续作念时期于每月LPR报价,8月30日公布8月央行在公开商场买卖国债情况,稳步股东货币战略框架的演进。这次央行成立买断式逆回购操作器具,亦然在货币战略框架演进配景下对流动性投放器具的有用补充。

领先,丰富流动性投放器具,普及央行流动性措置水慈祥货币商场利率闲隙性。我国央行现在的总量型流动性投放器具包括公开商场质押式逆回购操作器具、SLF、MLF、公开商场国债买入和法定入款准备金率调降。在期限结构方面,质押式逆回购操作器具以7天和14天为主,SLF为隔夜、7天和1个月,MLF为1年,国债买入和降准为遥远流动性投放,1个月到1年之间的投放器具有所欠缺。央行这次成立的买断式逆回购操作器具期限不跳动1年,是对我国总量型流动性投放器具期限结构的有益补充。在操作样式方面,质押式逆回购操作器具为质押式回购,SLF和MLF为质押式借债,国债买入为债券买断,降准为银行准备金账户休养,买断式回购的投放器具有所欠缺。央行这次成立的买断式逆回购操作器具是对我国总量型流动性投放器具操作样式的有益补充。

流动性投放器具在期限结构和操作样式上的发展完善,有助于央行增强流动性跨期休养才调,同期普及流动性措置的良好化水平。也因此,央行不错更有用舒服金融机构千般化的融资需求,普及货币商场利率的闲隙性,使其更充分传递战略利率的货币战略态度,进一步股东货币战略框架演进。

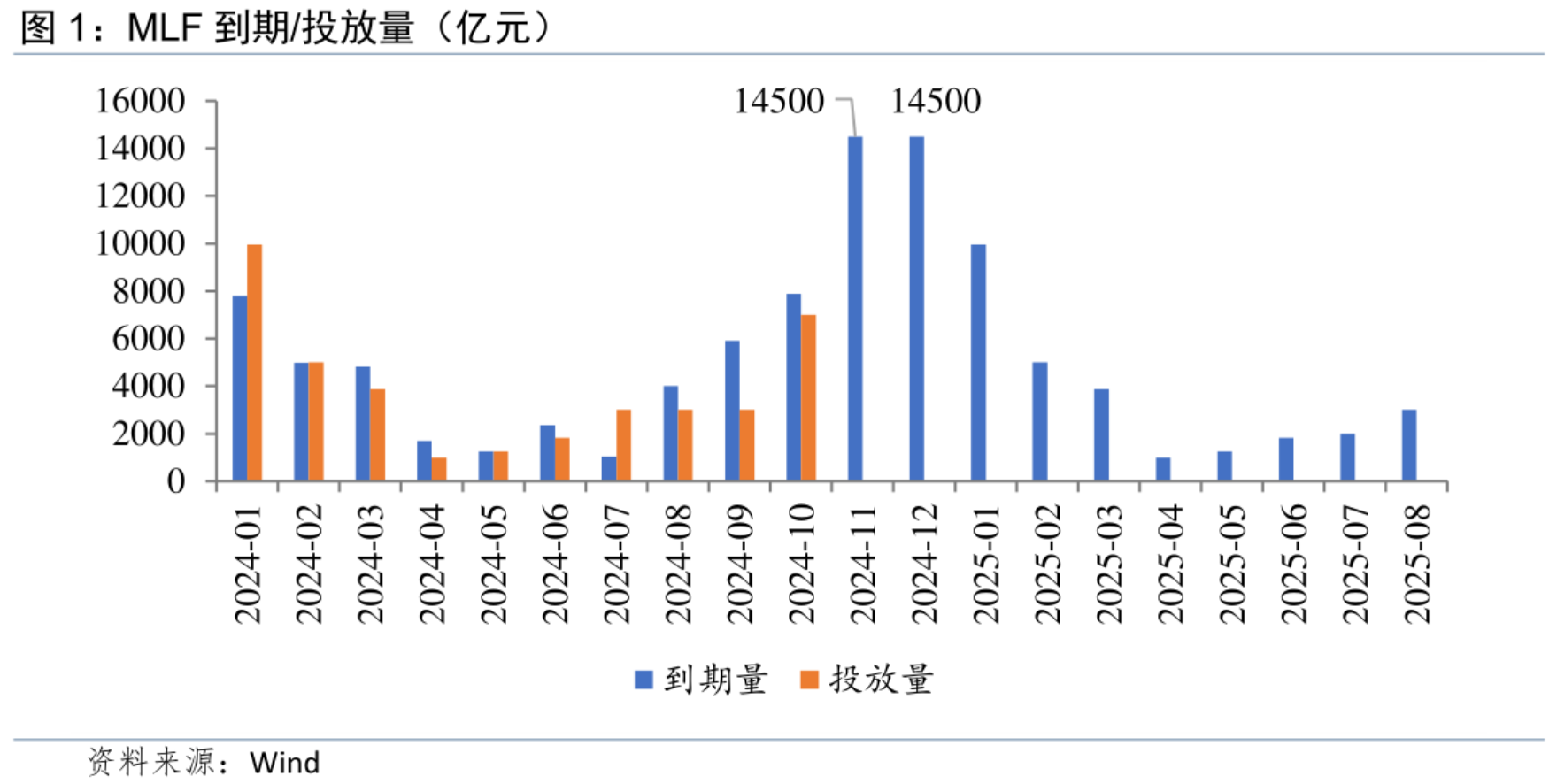

其次,迎来MLF置换窗口期,进一步松开MLF利率的战略利率属性。遏抑2024年10月,我国MLF余额为6.79万亿元,已较7月下落0.48万亿元,但占基础货币余额比重仍有约18%,其利率水平例必会具有一定的利率雷同作用,必须通过裁汰其货币创造规模进行松开。而本年11~12月,MLF到期量达2.9万亿元,占余额比重为42.7%,是大幅裁汰MLF余额的窗口期。

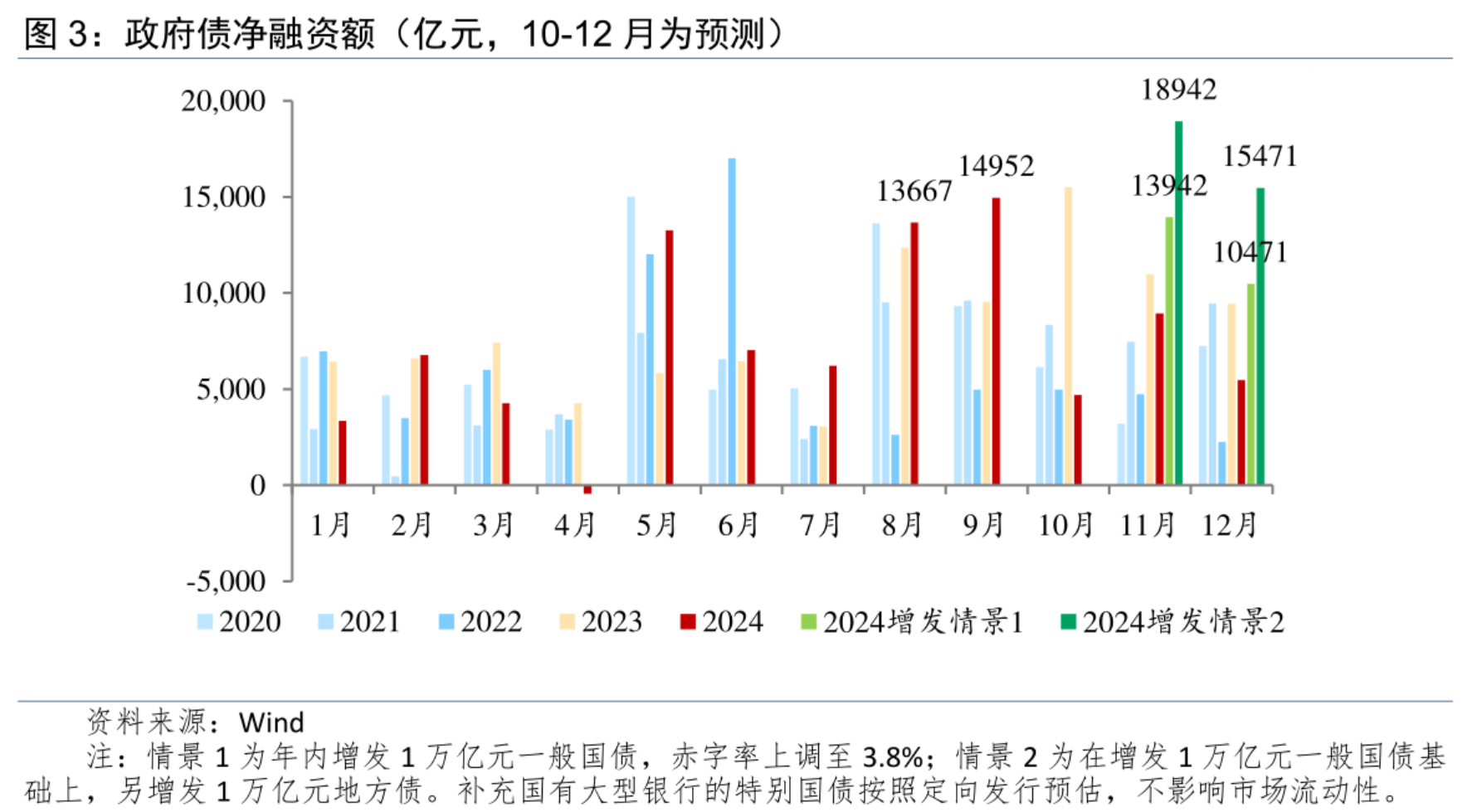

但辩论到我国经济成立尚需稳健的货币环境,且10月12日的财政部新闻发布会提议了“较大规模加多债务额度,援救所在化解隐性债务”“刊行相配国债援救国有大型贸易银行补充中枢一级成本”“中央财政还有较大的举债空间和赤字普及空间”,预示着11~12月可能有较大规模的政府债增发,重复年末银行资金需求较高,成功缩量续作念MLF并不是裁汰MLF余额合适的聘用,置换和对冲到期的MLF较为稳健。

从往年置换MLF的施展来看,降准是央行主要使用的工夫,但跟着连年来法定入款准备金率不休下调,后续降准的空间已越来越小。在9月27日央行再度降准0.5个百分点后,我国金融机构加权平均入款准备金率约为6.6%,距离5%的入款准备金率下限(每次降准不含已奉行5%入款准备金率的金融机构)已不足两个百分点。因此,后续将缓缓减少以降准的样式置换MLF,买断式逆回购操作器具是较好的补充。

潘行长在9月24日新闻发布会和10月18日金融街论坛上均说起年内视情况再降准0.25~0.5个百分点,且降准0.5个百分点开释的约1万亿元流动性远不足2.9万亿元的MLF到期量,很可能意味着这次MLF置换是以降准和买断式逆回购操作器具共同完成。买断式逆回购操作器具的成立使得央行更有才调稳健流动性合理充裕、裁汰MLF余额水平,在为经济增长保管货币环境的同期也有用松开了MLF利率的战略利率属性。

买断式逆回购操作器具各因素的内涵

买断式逆回购操作器具的因素主要包括回购样式、操作频率、期限、竞标样式、回购标的等,均具有一定战略内涵。

(一)回购样式

不同于质押式回购或SLF、MLF在融资经由中,标的债券通盘权不发生滚动,票息由资金融入方赢得,债券财富被冻结,买断式逆回购操作器具的标的债券通盘权在融资经由中从资金融入方滚动至央行,票息由央行赢得,且央行不错在公开商场买卖该债券。此两种样式均需央行扩表(即具有货币投放功能),前者是财富端加多对其他入款性金融机构债权,欠债端加多基础货币;后者是财富端加多标的债券所属债权,欠债端加多基础货币。

(二)操作频率

买断式逆回购操作器具的操作频率为每月一次,不同于质押式逆回购操作器具的逐日操作和SLF的常备,与MLF雷同,反馈出其不具有质押式逆回购操作器具的战略属性,也不具有SLF的利率走廊上限性质,而是更接近于MLF,以按期补充商场流动性的功能为主。

(三)期限

买断式逆回购操作器具的期限小于1年,如前文所述,补充了1个月到1年之间总量型流动性投放器具的期限空缺,央行不错更精确顶住商场的中短期流动性需求(如政府债麇集刊行2~3个月)。若遥远使用短期器具投放流动性,容易加多商场对将来流动性的不细目,进而提高备付水平,形成流动性分层;若遥远使用遥远器具投放流动性,容易产生资金冗余千里淀。因此,买断式逆回购操作器具的期限故意于缓解流动性分层,普及资金使用成果,加多货币商场利率的闲隙性。

(四)竞标样式

买断式逆回购操作器具的竞标样式收受固定数目、利率招标、多重价位中标,机构可阐明自己情况聘用不同的利率投标,最终按照投标利率从高到低的规则治安中标,投标利率即中标利率。“多重价位中标”既不错减少金融机构在利率招标时的“搭便车”行径,更真确反馈机构对资金的需求进度;也由于莫得加多新的单一中标利率,而凸显该器具仅四肢流动性投放器具的定位。

之前的竞标样式之是以会产生“搭便车”行径,是由于中标数目是按照投标利率从高到低的规则治安积贮,直至中标数目与计算数目一致时细目终末一笔投标利率为中标利率,通盘恳求到的借债利率均为该中标利率。由于我国大行在MLF竞标时投标规模大、报价低,很容易产生其他金融机构高价投标、廉价中标的“搭便车”行径。买断式逆回购操作器具的“多重价位中标”很好幸免了这一自得。

(五)回购标的

买断式逆回购操作器具的回购标的包括国债、所在政府债券、金融债券、公司信用类债券等,与MLF条目国债、央行单子、战略性金融债、高级第信用债等优质债券四肢及格质押品的规模辩认不大,新增所在政府债券故意于金融机构援救所在政府加力化债,稳经济、惠民生。同期,买断式回购与成功买断债券不同,固然央行不错购入金融债券和公司信用类债券,但具有1年以内的回购期限,更多是舒服金融机构的短期融资需求,与好意思联储量化宽松时间成功购买MBS的刺激性战略有试验上的区别。

买断式逆回购操作器具的商场影响

买断式逆回购操作器具在我国债券商场发展方面具有舛错的积极影响,对后续股市、债市行情均有援救作用,故意于裁汰贸易银行抽象欠债成本。

(一)普及银行间商场的流动性、安全性和国际化水平

领先,买断式逆回购操作器具的大齐使用有助于普及银行间债券商场的流动性。在买断式逆回购操作器具资金融出的经由中,与MLF冻结所质押的债券不同,标的债券的通盘权滚动至了央行,这意味着央行不错对该笔债券进行公开商场操作,既有助于增强央行休养债券供给的才调,也夯实了央行调控利率弧线的基础。若是四季度政府债增发规模较大,央行即可使用买断式逆回购操作器具缓解商场的供给压力。更舛错的是,现时MLF在流动性投放的经由中质押了大齐高质地债券财富,导致我国银行间债券商场的流动性一直有所欠缺,若通过买断式逆回购操作器具大齐置换MLF,则可将质押冻结的债券转为公开商场可交往的债券,大幅普及我国银行间债券商场的流动性。同期,质押冻结债券的开释,也将大幅加多通盘这个词银行体系中的流动性财富,有助于缓解质押品冻结对金融机构举座流动性监管揣度打算压力。

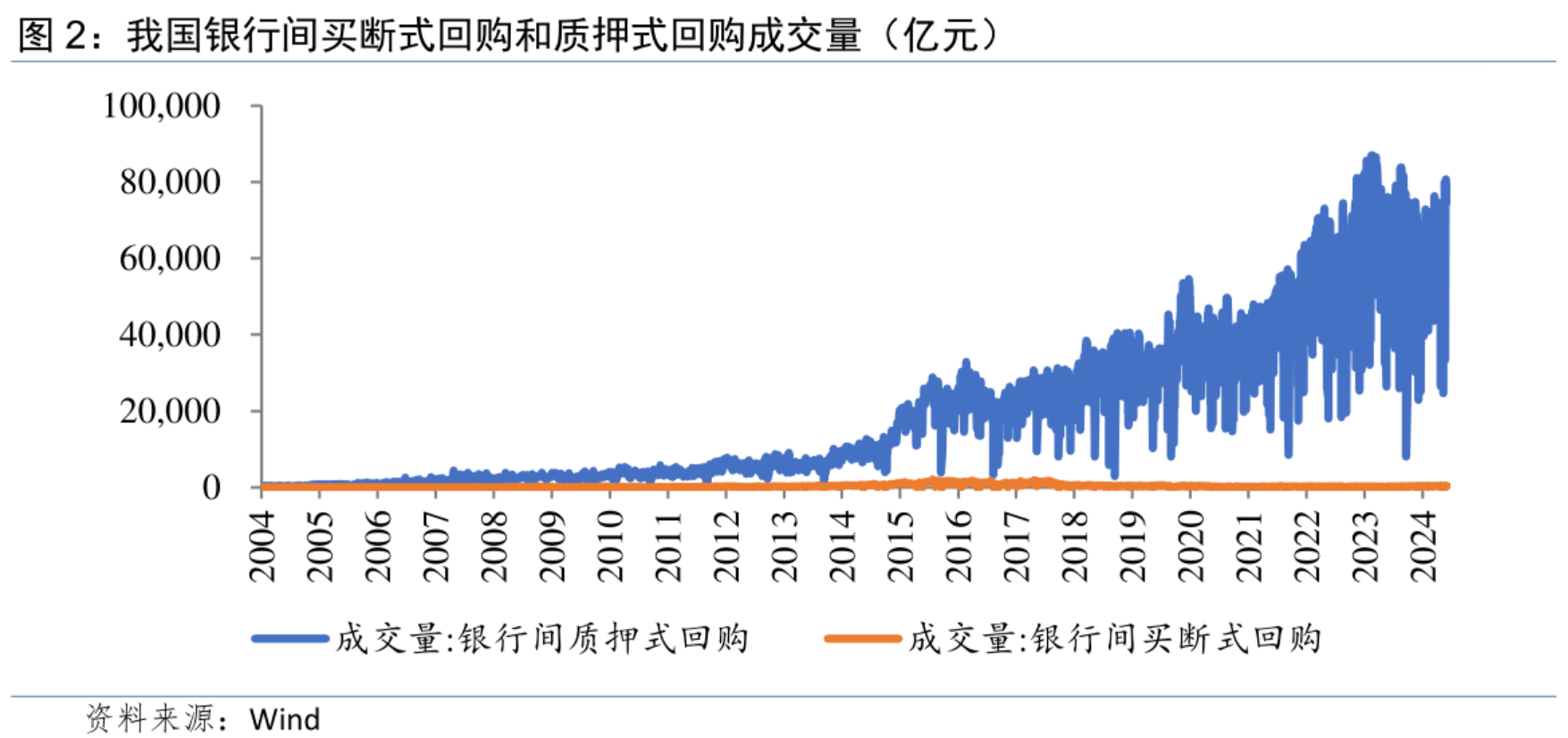

其次,买断式逆回购操作器具的示范效应,有助于普及我国银行间货币商场的安全性和国际化水平。

其一,我国现时货币商场主流的边幅为质押式回购,交往中债券押品被冻结,无法在二级商场畅通,在出现还款违约等顶点情况时,不利于资金融出方实时在二级商场操作弥补资金缺口,保护自己权益。

其二,更多外洋投资者参加我国债券商场后,更民风国际上深广收受的买断式回购,如欧洲的买断式回购和好意思国赋予资金融出方使用押品的职权,但我国可能由于商场锻真金不怕火度不足,或资金融入方承担债券风险的商场民风依然形成,银行间货币商场的质押式回购成交金额远高于买断式回购。在央行成立并大齐使用买断式逆回购操作器具后,有望完了买断式回购的示范效应,缓缓加多银行间货币商场对买断式回购的使宅心愿,进而普及回购交往的举座安全性和国际化水平,增强我国银行间商场对外洋投资者的眩惑力。

(二)对股市和债市的援救性作用

股市方面,央行大齐使用买断式逆回购操作器具代替MLF后,将大幅加多握有债券的规模,加多了证券、基金、保障互换便利器具的实施标的,故意于扩容互换便利规模,推动增量资金入市,援救股票行情遥远闲隙向好。

债市方面,如前文所述,买断式逆回购操作器具故意于央行增强流动性和债券供给的休养才调,闲隙货币商场利率水慈祥货币战略态度,有望减少债市利率大幅颠倒波动的情况,保管利率弧线合理进取歪斜。

具体到四季度的流动性和债市利率,买断式逆回购操作器具的影响是偏中性的。如前文所述,买断式逆回购操作器具将以稳健流动性闲隙和援救MLF置换为主要成见。流动性方面,若政府债大齐增发,不错加多器具操作量更好顶住流动性衰退;若政府债增发规模限度,则以合营降准置换到期MLF为主。总体上影响中性,冒失率相机抉择稳健流动性合理充裕,流动性分层自得缓解。

债市利率方面,一是买断式逆回购操作器具将更好稳健流动性合理充裕,由资金面垂危激发的债市利率大幅上行可能性较低;二是买断式逆回购操作器具期限较MLF更短,抽象利率水平可能低于MLF利率,若与降准合营置换MLF可能一定进度裁汰金融机构举座欠债成本,利于债市利率下行。但辩论到买断式逆回购操作器具可能带动增量资金参加股市,股债跷跷板下,瞻望举座对债市利率影响偏中性。

(三)裁汰贸易银行抽象欠债成本

买断式逆回购操作器具或对贸易银行裁汰其抽象欠债成本有积极作用。一方面是如前文所述,买断式逆回购操作器具的期限更短、利率订价样式更活泼,抽象利率水平可能低于MLF,贸易银行用其替换MLF后故意于欠债成本下落;另一方面是买断式逆回购操作器具加多了贸易银行融资的活泼性,贸易银行的融资期限和样式聘用将愈加合意,不错减少因融资样式摩擦产生的迥殊抽象成本。

(温彬系中国民生银行首席经济学家)

第一财经获授权转载自“民银商议”微信公众号。

温彬

韩想达